【亀井岬IFAコラム】富裕層の米ドル投資(ドル円の未来予想図)

2023年12月13日(水)

株式会社アイ・パートナーズフィナンシャルの所属IFA、亀井岬と申します。

金融資産を1億円以上保有される富裕層の方々からご相談をお受けしております。

専門家や機関投資家が愛用するブルームバーグの専用情報端末を利用し、債券分析やポートフォリオ分析を行っております。現在は数十世帯から数十億円の資産を仲介する証券口座で管理し、資産運用のアドバイスを行っております。

本日は「富裕層の米ドル投資(ドル円の未来予想図)」についてお話させていだければと存じます。最後までご覧いただけましたら幸いです。

またポートフォリオ見直し、債券に関すること、資産承継、投資教育など、ご相談に関しましては以下のフォームよりお申込み頂けましたら幸いです。(ご相談は金融資産1億円以上の富裕層の方々から賜っております)

富裕層の米ドル投資(ドル円の未来予想図)

本日は富裕層の中で常に注目されている米ドル投資において、私の考えるドル円の未来について、国際収支の観点からお話させて頂ければと思っております。この内容は実際に担当させて頂いているお客様にお話させて頂いている内容となります。

結論をまず申し上げますと、私はこの10年強で日本と海外の資金フロー(お金の流れ)は円が売られやすい要素がいくつか定着しつつある結果として、将来的にはどこかのタイミングで1ドルが200円というような未来も想定して、投資戦略を考える必要があるのでないかと思っております。

【関連記事】

資金フロー(お金の流れ)から見るドル円の方向性について

東海東京証券ホームページ内為替を動かすのは?|はじめての投資|乙女のお財布 (tokaitokyo.co.jp)から引用

さきほど日本と海外の資金フロー(お金の流れ)は円が売られやすい要素がいくつか定着しつつあると申し上げました。私はドル円の為替を決める要素として4つあると考えております。

1点目は日米金利差、2点目は日米の国としての信用度の違い、3点目は日米の国として成長性(魅力度)、そして最後に資金フロー(国際収支の観点)によるものです。

今回は4点目の資金フロー(お金の流れ)に関して、この10年強でどのような変化が起こっているかについてお伝えし、ドル円に対する私の考えをお伝えさせていただければと思っております。

そもそも国際収支とは一定期間における一国のあらゆる対外経済取引を体系的に記録した経済指標とされており、経常収支と資本収支に大別されます。私は国際収支の中でも、とりわけ以下のポイントに注目しています。ここでは最初に資本収支における投資収支の動向について注目したいと思います。

・投資収支から見る円売り圧力

・経常収支から見る円売り圧力

【関連記事】

投資収支から見る円売り圧力

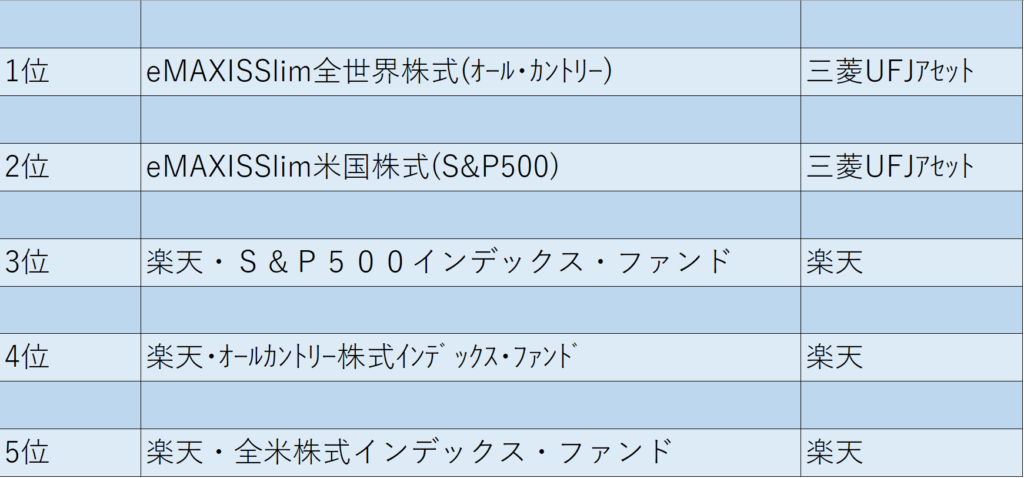

楽天証券投資信託ページ、2023/11/01~2023/11/30における性別年代指定なし

NISA口座積立ランキング(設定金額)

タイトルの検索条件を元に筆者作成

投資収支とは日本居住者が海外株式、海外債券等の金融商品に投資したお金と、日本非居住者が日本株、日本債券等の金融商品に投資を行ったお金の収支となります。

この投資収支に注目する理由は、直近の10年間でNISAという投資の枠組みが普及した結果、海外資産へのお金の流れが強まり円売り主要国通貨買いの資金フローが新たに生まれていると考えるからです。それでは具体的にお話させていただきます。

・NISAという仕組みの定着

・NISA口座でどのような商品へ投資を行っているのか?

- 1.NISAという仕組みの定着

-

一般NISAが2014年1月から導入され、もうすぐ10年が経とうとしてます。来年から新NISAという新たな取り組みも始まろうとしています。NISAという枠組みが日本人にも根付いてきたと言えそうです。

実際に日本証券業協会の「NISA口座開設・利用状況調査結果(2023年6月30日現在)について」という資料(以下同資料)を見てみますと、2023年6月末現在における一般・つみたてを合わせたNISA総口座数は1290万件と発表されています。

また同資料によると、証券会社のつみたてNISA口座における買付額の推移は年々増加しており、2021年末から2022年末の1年間におけるつみたてNISA口座での買い付け額は9598億円となっています。

さらに同資料によると、2022年末のつみたてNISA口座開設者における投資未経験者の割合は89.4%とされていることから、同年買付された9598億円の多くが投資未経験者の投資資金、つまり円預金を中心とした資金からの流入であったのではないかと推察されます。ではそのような資金はどのような商品の買付に向かっているのでしょうか?

- 2.NISA口座でどのような商品へ投資を行っているのか?

-

上記図表は、楽天証券の投資信託におけるNISA口座における積立(設定金額)ランキングを一定の条件で検索した結果となります。積立ランキングのトップ5から明らかなことは、日本株を中心としたファンドに対する資金流入は見られないということです。

楽天証券におけるNISA開設件数は証券会社の中でトップクラスであり、その楽天証券のNISA口座積立ランキング(設定金額)において、トップ5が海外株式ファンドということは、日本全体におけるつみたてNISA口座開設者においてもある程度はアメリカを中心とした海外株式を投資対象とするファンドに積立設定を行っているのではないかと推察されます。

また日本全体におけるつみたてNISA口座開設者のほとんどが投資未経験であることを踏まえると、楽天証券のNISA口座における買付の一定金額が円資金から拠出される形で、積立投資に向かっているのではないかと考えられます。

海外を投資対象とするファンドであっても払い込みは円建てで行うことが多いですが、最終的には円売り海外通貨買いの為替取引を行いながら、海外資産へと投資されていく流れとなります。

また一般NISAにおいても2022年末の口座開設者における投資未経験者の割合は49.9%、さらには一般NISAの2021年末から2022年末における買い付け額は2兆7961億円(ロールオーバーを含む)、と同資料には記されています。

つまりこの3兆円近い買付金額(ロールオーバーを含む)の一定金額も、投資未経験者の円資金からの買付であると推察され、少なくともこの中で楽天証券を通じて積立設定をしている資金の一定割合は、海外を投資対象とするファンドへ向かっていることが予想されます。

このような結果から投資未経験者からのNISA口座積立投資による買付が、実需の円売り圧力を生んでいると言えると思います。また積立投資は一度設定をしてしまえば簡単に取りやめるような取引でないため、今後も継続的な円売り圧力がこの取引によってもたらされると考えています。

【関連記事】

経常収支から見る円売り圧力

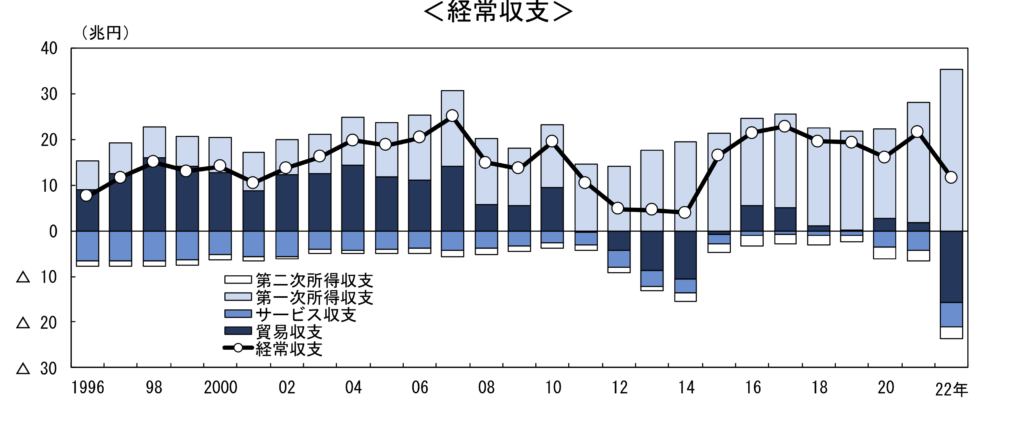

引用:2022 年の国際収支統計および本邦対外資産負債残高(日本銀行国際局)

次にもうひとつの円売り圧力と考える、経常収支の観点についてお話したいと思います。経常収支とは一定期間における一国の海外とのモノやサービスの取引、投資収益のやりとりなど経済取引で生じた収支を示す経済指標です。

経常収支の中には実際に通貨の転換(円売り)を伴わない数字上のやりとりも含まれます。一方で実際の資金取引が生じる経常収支の赤字要因に関しては円安要因と成り得ると考えています。

では経常収支の赤字要因とはどのようなものなのか、また経常収支自体が黒字であることは、円買い圧力の方が強いことを意味すると考えてよいのかについて、お伝えしていきたいと思います。

・経常収支の赤字要因

・経常収支の黒字に関して

- 1.経常収支の赤字要因

-

図表から経常収支の赤字要因となっているのは主に貿易収支、サービス収支の赤字であることが分かります。特に貿易収支は2011年以降黒字幅の縮小、赤字への傾向が確認できます。

これは東日本大震災により原発停止に伴いエネルギー資源の輸入数量が増加し、その数量が高位に維持されていること、また輸入価格自体が上昇していることが理由として挙げられます。

つまり現状エネルギー資源を輸入に頼る日本は円安と相まって、貿易赤字が定着しやすい環境となっていると言えます。またサービス収支に関しても一定額の赤字を継続しています。ではサービス収支とはどのようなもので構成されるのでしょうか。

黒字に寄与している代表的なものとしては旅行収支が挙げられます。インバウンドの回復により外国人による国内旅行需要が回復しており、結果として旅行収支の黒字幅がコロナ以前に戻ってきています。

それでもサービス収支自体の赤字幅が変わっていないのはなぜでしょうか。それは私たち日本居住者が海外企業のサービスに対して支払うお金が増加していることが一因です。

例えば定額で動画が見放題になるようなサービスですが、皆様も一つは課金されているのではないでしょうか?アマゾンプライム、アップルTV、ネットフリックス、これらはすべて海外の企業です。

私たちは円貨でこれらの企業へサービスの対価を支払っていますが、基本的にそのお金は外貨に転換され外資系企業が所属する本国へと還流していきます。

これらの結果として2011年以降、貿易収支の赤字とサービス収支の赤字が円売り圧力を生んでいると考えています。

- 2.経常収支の黒字に関して

-

一方図表からも確認できるように2022年の経常収支は黒字となっており、その金額は11兆円超を記録しています。経常収支が黒字ということはトータルでは円を買う圧力の方が強いのかというと一概にはそのように言えません。

なぜなら経常収支黒字の主な理由である第一次所得収支の黒字に関しては、円買いを伴う資金フローが限定的であるからです。日本銀行の資料より第一次所得収支の内訳を確認しますと、直接投資収益が半分以上を占めることがわかります。

さらに直接投資収益の中身を確認しますと、再投資収益が11.5兆円ほどの金額となっていることが分かります。再投資収益とはその名の通り、海外で稼いだ利益ではあるものの、そのまま海外で再投資されたことを意味する収益です。

再投資収益は円買い圧力を生むことのなかった資金フローであり、この金額が11.5兆円となっております。またこの金額は2022年の経常収支の黒字額である11.4兆円上回る数字となっており、結果として経常収支全体の資金フローとしても円売り圧力の方が強かった可能性があるのではと考えています。

【関連記事】

結論として

以上、投資収支と経常収支の観点からこの10年強で円売り圧力が定着しつつある理由についてお伝えして参りました。このような結果として、私は冒頭に将来的にはどこかのタイミングで1ドルが200円というような未来も想定して、投資戦略を考える必要があるのでないかとお伝えしておりました。

円売り圧力が新たに生じていること、それが構造的な要因を含み定着しつつあることについてはご理解いただけたかと思います。

私はこのような持続的な円売り圧力の結果として、投資家それぞれがドル円の為替レートに対して、各自が考える1ドルが〇〇円であるのがニュートラルな為替水準であるという基準を、今後はもっと円安方向に引き上げるべきではないかと考えています。

例えば私であれば16年間のアドバイザー人生において80円台から150円台のドル円の為替レートを経験してきました。その中でお客様とのお話、自身の体験から1ドル100円前後がニュートラルなドル円の為替水準であると感じていました。

しかし本日ご説明した理由から、私としては今後このニュートラルと考える為替水準を130円程度に引き上げたいと思っています。この数字自体に根拠はありません。私のアドバイザー人生で培ってきた経験に基づく感覚的なものとなります。そしてその結果として私がお客様に対してお伝えする投資戦略にどのような影響を与えるでしょうか。

それは今後1ドル200円も想定した投資戦略を考える必要があるということです。どういうことかと申しますと、今回の150円台への円安推移はコロナ前後から始まっているかと思います。

その頃の為替レートは1ドルが102円程度とまさに私がニュートラルと考えていた水準にあり、そこから考えると約50%の円安ドル高への動きとなったわけです。

現在は1ドルが147円前後の為替水準となっています。しかしまた130円前後、あるいはそれ以上の円高水準となるかもしれません。

しかし今回の経験から、私は自身が考えるニュートラルなドル円の水準から数年単位で50%の円安が起こりうることを体験しました。

つまりまた130円程度の円高水準となったタイミングではさらなる円高も想定すると同時に今回と同様、50%程度の円安への動きも頭に置いておかなければならなくなったと考えています。

中長期的にそのような円安への動きが起こったとすると、1ドルが195円程度と200円を視野に入れた動きも想定しておく必要があると考えています。

皆様もご自身が考えるニュートラルなドル円の水準について一度考えてみてはいかがでしょうか?そこから50%程度の円安は起こりうる話なのかもしれません。

私にご相談いただくメリット

今回の記事は皆さまのお悩みやご関心に沿うものとなっていたでしょうか?私は冒頭でお示ししましたように、金融資産を1億円以上保有される富裕層の方々から投資に関するご相談をお受けしております。

以下は手前味噌ではございますが、ご相談の際に特にご好評を頂き「亀井に相談して良かった。」とおっしゃっていただいているポイントでございます。

- 専用情報端末を使ったリスク分析・債券分析

- 大学での講師経験に基づいたライフプラン作成

- 蓄積された富裕層に対する資産運用アドバイスの経験

- 1.専用情報端末を使ったリスク分析・債券分析

-

私はプロの機関投資家も愛用するブルームバーグという専用情報端末を用いて、様々な分析を行っています。

ブルームバーグは相応の費用がかかることもあり、IFAとして活動しているアドバイザーは日本に数千人存在しますが、このシステムを導入しているようなアドバイザーは1%もいないのではないでしょうか。

少なくとも私は過去1人しかお話を伺ったことはございません。ブルームバーグを用いることで、①ポートフォリオがどれだけのリスクを取って運用されているのか ② リーマンショックなどの大きなショックが起こった際の最大損失シミュレーション ③ ご相談者ごとの理想的な資産配分等の分析が行えます。

実際に分析を行わせて頂いたお客様からは、「リスクに非常に偏りがあったことがわかった。」など、さまざまなご感想を頂いております。

また債券は一般にはその情報が公開されていることが少ないため、上述のブルームバーグのような専用情報端末を用いた分析が欠かせません。債券の値動き分析、ご要望に合わせた債券の発掘など様々な側面でお役に立つお話をさせて頂いております。

- 2.大学での講師経験に基づいたライフプラン作成

-

私は2023年4月より2年間に渡って、年に26コマ、私立大学にて『投資教育・ライフプランニング』の講義を行ってまいりました。その経験で培ったライフプランニングの考え方に基づき、ご相談者様それぞれのお立場に合わせたライフプランニング作成を行っています。

- 3.蓄積された富裕層に対する資産運用アドバイスの経験

-

野村證券では、シンガポール社費留学時代に数十人の海外プライベートバンカーと面談を行い、海外の運用手法を研究しました。また帰国後、超富裕層に対して資産運用アドバイスに従事したのち、三菱UFJメリルリンチPB証券に転職し、債券知識の研鑽に努め、現在まで16年に亘って富裕層の方々に対する資産運用アドバイスを行っております。

どのようなお悩みでも構いません。よろしければ亀井岬までご相談くださいませ。この度は長文をお読みいただきまして、誠にありがとうございました。

ご相談

ポートフォリオ見直し、債券に関すること、資産承継、投資教育など、ご相談は以下のフォームよりお申込みくださいませ。(ご相談は金融資産1億円以上の富裕層の方々から賜っております)

プロフィールへ

株式会社アイ・パートナーズフィナンシャル

金融商品仲介業者 関東財務局長(金仲)登録番号 第314号

個別相談ではご紹介する商品等の勧誘を行う場合があります。各商品等にご投資いただく際には商品毎に所定の手数料や諸経費等をご負担いただく場合があります。 又、各商品等には価格の変動等による損失を生じる恐れがあります。

金融商品を対象とした投資には、金利、通貨の価格、金融商品市場における相場その他の指標にかかる変動を直接の原因として価格が変動するリスクにより、損失を被ることがあります。また、信用リスク、流動性リスク、権利行使期間・契約解除期間の制限などを原因としても、損失を被るリスクが伴います。外貨建て投資では、為替相場の変動により、円貨で計算した場合に投資元本を割り込み損失を被ることがあります。

各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面、目論見書、お客様向け資料等をよくお読みになり内容について十分にご理解ください。

本記事は、ご投資家の皆様に対して、投資に関する一般的な情報の提供を目的として作成されたものであり、記載されているデータまたは意見や予測は金融商品の売買の勧誘等の意図は一切含むものではありません。本資料のデータは各種の情報源から入手したものですが、その正確性を保証するものではありません。過去のデータは必ずしも将来の動向を示唆するものではありません。将来的に期待したリターンが得られるとは限らず、実際の収益を確約するものではありません。

本記事はある特定の投資目的や金融ポジション、あるいは特定のニーズにこたえたものではありません。将来的には予想通りの結果とならない可能性があります。本資料で取り上げられている投資対象や投資戦略の適正については投資アドバイスを受けることをお勧めします。投資利益あるいは投資対象の価格・価値は変動する可能性があり、投資収益が投資額を下回る場合もあります。

投資に関する最終決定は、お客さまご自身の判断でなされますようお願い申し上げます。

・所属金融商品取引業者等

楽天証券株式会社

金融商品取引業者 関東財務局長 (金商)第195号

〈加入協会〉

日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

株式会社SBI証券

金融商品取引業者 関東財務局長 (金商)第44号、商品先物取引業者

〈加入協会〉

日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会

あかつき証券株式会社

金融商品取引業者 関東財務局長 (金商)第67号

(加入協会)

日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本投資顧問業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長 (金商)第140号

〈加入協会〉

日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会、一般社団法人日本STO協会

野村アセットマネジメント株式会社

金融商品取引業者 関東財務局長 (金商)第373号

〈加入協会〉

一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

・当社は所属金融商品取引業者等の代理権を有しておりません。

・当社は、いかなる名目によるかを問わず、その行う金融商品仲介業に関して、お客様から金銭若しくは有価証券の預託を受けることはありません。

・所属金融商品取引業者等が二以上ある場合、お客様が行おうとする取引につき、お客様が支払う金額または手数料等が所属金融商品取引業者等により異なる場合は、商品や取引をご案内する際にお知らせいたします。

・所属金融商品取引業者等が二以上ある場合は、お客様の取引の相手方となる所属金融商品取引業者等の商号または名称を商品や取引をご案内する際にお知らせいたします。