【IFAコラム】富裕層の新NISA活用法について

2024年1月1日(月)

株式会社アイ・パートナーズフィナンシャルの所属IFA、亀井岬と申します。

金融資産を1億円以上保有される富裕層の方々からご相談をお受けしております。

専門家や機関投資家が愛用するブルームバーグの専用情報端末を利用し、債券分析やポートフォリオ分析を行っております。現在は数十世帯から数十億円の資産を仲介する証券口座で管理し、資産運用のアドバイスを行っております。

本日は「富裕層の新NISA活用法について」についてお話させていだければと存じます。最後までご覧いただけましたら幸いです。

以下の関連記事はそもそもIFAとは何者かについて解説した記事となります。IFAについてあまり詳しくない方は合わせてお読みください。

【関連記事】

富裕層の新NISA活用法について

話題の新NISAは富裕層においても活躍してくれる仕組みであると考えています。2024年1月より開始した新しいNISA制度は、投資可能枠が拡大する上、非課税保有期間も無期限化します。

成長投資枠(2023年までの一般NISA)・つみたて投資枠(2023年までのつみたてNISA)を併用することも可能となっています。では富裕層にとりわけどのように新NISAが活躍してくれるのか。その一例についてご紹介していきたいと思います。

・贈与を組みあわせた富裕層ご家族への新NISAの活用

【関連記事】

贈与を組みあわせた富裕層ご家族への新NISAの活用

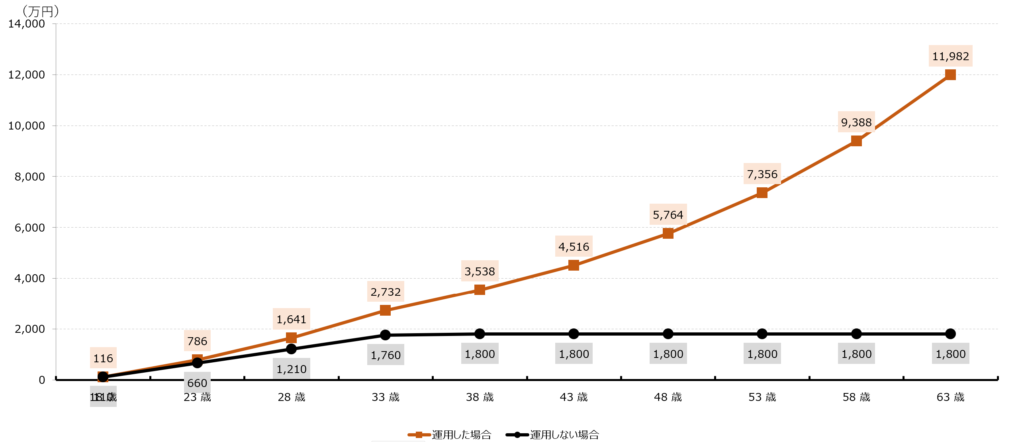

(楽天証券 ライフプラン作成ツールより筆者作成)

新NISAの仕組みを富裕層自身が利用するという考え方も重要ですが、私は次世代に贈与した資金を新NISAの枠組みを用いて投資することも検討に値するのではないかと思っています。

その中で今回は、次世代が暦年贈与を利用しながら最大1800万円の新NISA枠に投資するシミュレーションを2つ紹介したいと思います。

※シミュレーションとして想定している富裕層の資産状況、家系図は上記にお示ししております。今回は1次相続を前提にお話をさせていただきます。また相続時精算課税制度と暦年贈与の併用はできませんので、今回は暦年贈与を前提としたお話をさせて頂きます。

※相続開始3年以内の贈与は金額に関わらず相続税の対象となり、2024年1月からは相続開始前贈与の加算期間が段階的に延長となる予定です。

・毎年110万円ずつ、1800万円の新NISA枠を使用するために贈与を行った場合

・最短5年で1800万円の新NISA枠を利用するために贈与を行った場合

【関連記事】

毎年110万円ずつ、1800万円の新NISA枠を使用するために贈与を行った場合

(株式会社アイパートナーズフィナンシャルのキャッシュフローシミュレーションツールを用いて筆者作成)

※本シミュレーションの数値は、あくまで参考値です。財産額は仮の金額です。

※税制については、将来変更される可能性があります。税制の個別事例については、税理士または所轄税務署にご確認ください。

富裕層の中では次世代への贈与を行うにあたり、暦年贈与を用いて110万円までの贈与を用いて行っている方が散見されます。暦年贈与において贈与税は一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

このような暦年贈与が行われる理由としては、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかからない(この場合、贈与税の申告は不要です。)ことが挙げられるかと思います。

・お子様には贈与税がかからない

・18歳から積立を開始し、63歳時点(45年後)に約1.2億円(約15倍)となる可能性も

- 1.お子様には贈与税がかからない

-

暦年贈与においては上で記したように、1年間に贈与を受けた財産の合計額が110万円以下の場合、贈与税はかからず、税務署への申告も不要であるため、次世代の税負担は抑えながら、資産を一部承継させることが可能です。

一方で親世代の金融資産が大きい場合、10年間贈与しても(資産額と比較して)大きな金額とはならないため、親世代の金融資産がほとんど減らないという状況も多く見られます。

- 2.18歳から積立を開始し、63歳時点(45年後)に約1.2億円(約15倍)となる可能性も

-

一方で毎年110万円を贈与されたお子様世代の資産運用についてシュミレーションを用いて考えていきたいと思います。上記シミュレーションは新NISA枠の最大額である1800万円を、次世代が18歳から33歳まで毎年110万円暦年贈与の形(合計1760万円)でもらい受け、34歳時点で残りの40万円分の暦年贈与を受けたと仮定しています。

そしてその資金は18歳から毎年積立投資に回し、暦年贈与が終了した35歳以降は資金の追加は行わず、贈与された1800万円のみを63歳までの45年間、運用した場合の簡易シミュレーションです。

運用利回りは複利で年率5%として計算しています。結果図表より、45年後には1億円を超える資産となっている可能性が確認出来るかと思います。

当然ながら、投資した資産が45年をかけて年率複利5%で上昇する保証はどこにもありません。また将来のどこかのタイミングでリーマンショック級の下落に見舞われたとしても、その後上昇することを信じて運用を継続する必要もあります。

そういった可能性を考慮したとしても、このように早くから次世代に資産を承継しそれを次世代が運用していくことで、次世代が1億円を超える資産形成をする手助けが出来、かつ新NISAの制度を活用することで、その増加分に関しては、キャピタルゲインをゼロに出来る可能性があることについてご理解いただけたかと思います。

【関連記事】

最短5年で1800万円の新NISA枠を利用するために贈与を行った場合

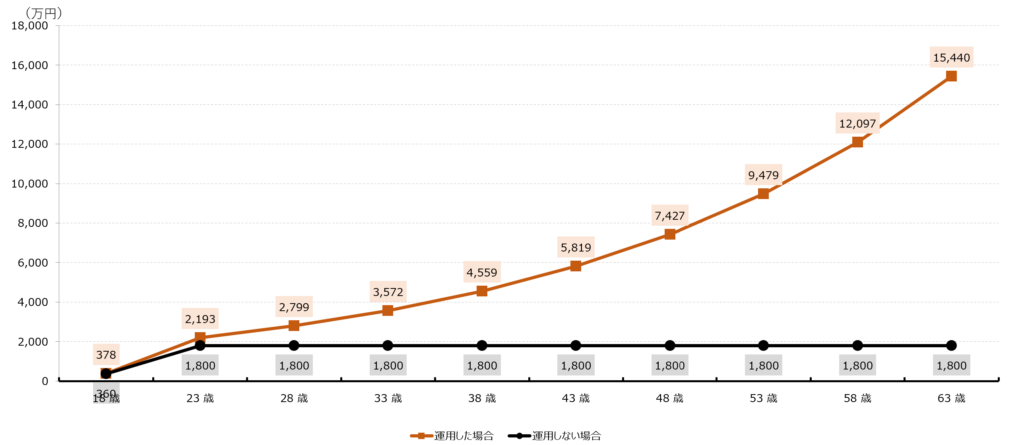

(株式会社アイパートナーズフィナンシャルのキャッシュフローシミュレーションツールを用いて筆者作成)

※本シミュレーションの数値は、あくまで参考値です。財産額は仮の金額です。

※贈与税を勘案した次世代の受取金額は計算の都合上、1798万円として計算を行っています。

※税制については、将来変更される可能性があります。税制の個別事例については、税理士または所轄税務署にご確認ください。

それでは次に贈与税を次世代に支払ってもらった上で、新NISAの投資枠1800万円を最短5年で埋めるため、暦年贈与を行った場合はいかがでしょうか?

・早くから資産が承継された結果として、贈与税以上に資産が上昇する場合も

- 1.早くから資産が承継された結果として、贈与税以上に資産が上昇する場合も

-

110万円以上の贈与を行うことで、次世代は5年間贈与税を毎年支払うこととなります。しかしこのような形でお子様が資産運用に活用出来る金額を5年で約1800万円となるよう、贈与額を増額するメリットは次世代が早くからまとまった金額を運用に回すことを検討出来ることだと考えています。

マーケットが右肩上がりであるという条件付きの場合、早くからまとまった金額を投資していた方が、最終的なリターンも大きくなります。

今回の2つのシミュレーションはともにマーケットが右肩上がりに年率複利5%で運用出来た場合を想定しています。そのような場合、110万円の暦年贈与を行った場合と、5年で約1800万円の承継を行えるだけの暦年贈与を行った場合では63歳時点の資産額に大きな差(約3400万円)が付く可能性があることがお分かりいただけるかと思います。

このように親世代が活用しきれない資産を次世代が贈与税を支払ってでも承継していくことで、資産増大の可能性を追求できることが、大きなメリットであると考えています。

【関連記事】

ご相談

ポートフォリオ見直し、債券に関すること、資産承継、投資教育など、ご相談は以下のフォームよりお申込みくださいませ。(ご相談は金融資産1億円以上の富裕層の方々から賜っております)

プロフィールへ

株式会社アイ・パートナーズフィナンシャル

金融商品仲介業者 関東財務局長(金仲)登録番号 第314号

個別相談ではご紹介する商品等の勧誘を行う場合があります。各商品等にご投資いただく際には商品毎に所定の手数料や諸経費等をご負担いただく場合があります。 又、各商品等には価格の変動等による損失を生じる恐れがあります。

金融商品を対象とした投資には、金利、通貨の価格、金融商品市場における相場その他の指標にかかる変動を直接の原因として価格が変動するリスクにより、損失を被ることがあります。また、信用リスク、流動性リスク、権利行使期間・契約解除期間の制限などを原因としても、損失を被るリスクが伴います。外貨建て投資では、為替相場の変動により、円貨で計算した場合に投資元本を割り込み損失を被ることがあります。

各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面、目論見書、お客様向け資料等をよくお読みになり内容について十分にご理解ください。

本記事は、ご投資家の皆様に対して、投資に関する一般的な情報の提供を目的として作成されたものであり、記載されているデータまたは意見や予測は金融商品の売買の勧誘等の意図は一切含むものではありません。本資料のデータは各種の情報源から入手したものですが、その正確性を保証するものではありません。過去のデータは必ずしも将来の動向を示唆するものではありません。将来的に期待したリターンが得られるとは限らず、実際の収益を確約するものではありません。

本記事はある特定の投資目的や金融ポジション、あるいは特定のニーズにこたえたものではありません。将来的には予想通りの結果とならない可能性があります。本資料で取り上げられている投資対象や投資戦略の適正については投資アドバイスを受けることをお勧めします。投資利益あるいは投資対象の価格・価値は変動する可能性があり、投資収益が投資額を下回る場合もあります。

投資に関する最終決定は、お客さまご自身の判断でなされますようお願い申し上げます。

・所属金融商品取引業者等

楽天証券株式会社

金融商品取引業者 関東財務局長 (金商)第195号

〈加入協会〉

日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

株式会社SBI証券

金融商品取引業者 関東財務局長 (金商)第44号、商品先物取引業者

〈加入協会〉

日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会

あかつき証券株式会社

金融商品取引業者 関東財務局 (金商)第67号

(加入協会)

日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本投資顧問業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長 (金商)第140号

〈加入協会〉

日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会、一般社団法人日本STO協会

野村アセットマネジメント株式会社

金融商品取引業者 関東財務局長 (金商)第373号

〈加入協会〉

一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

・当社は所属金融商品取引業者等の代理権を有しておりません。

・当社は、いかなる名目によるかを問わず、その行う金融商品仲介業に関して、お客様から金銭若しくは有価証券の預託を受けることはありません。

・所属金融商品取引業者等が二以上ある場合、お客様が行おうとする取引につき、お客様が支払う金額または手数料等が所属金融商品取引業者等により異なる場合は、商品や取引をご案内する際にお知らせいたします。

・所属金融商品取引業者等が二以上ある場合は、お客様の取引の相手方となる所属金融商品取引業者等の商号または名称を商品や取引をご案内する際にお知らせいたします。